Phân tích chênh lệch giá tiền điện tử giữa các sàn giao dịch với Python

Giới thiệu

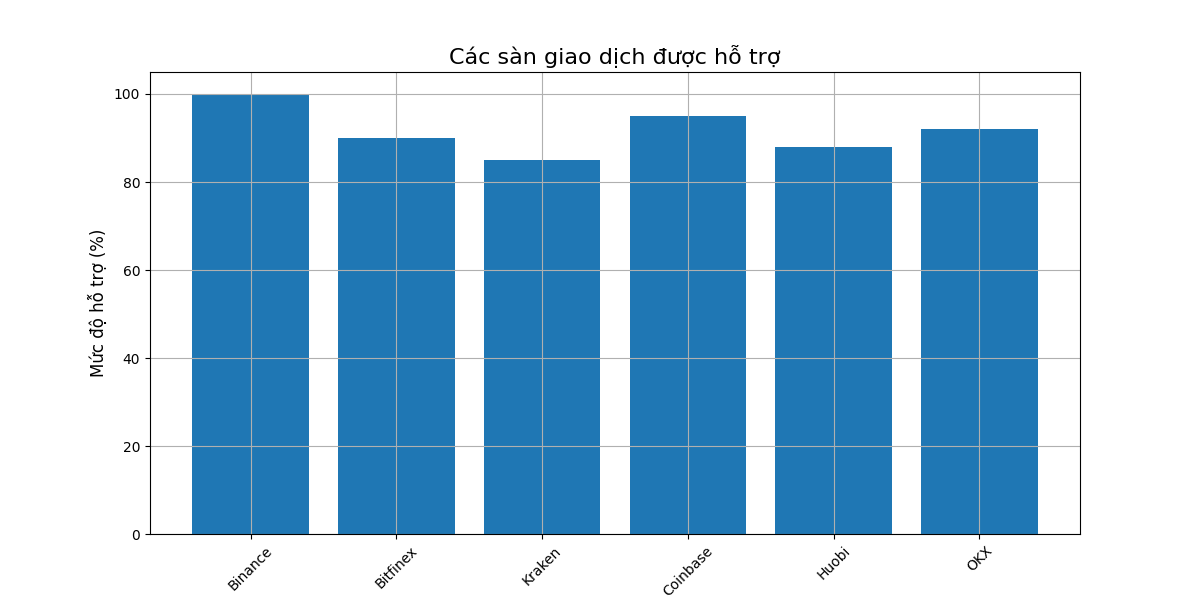

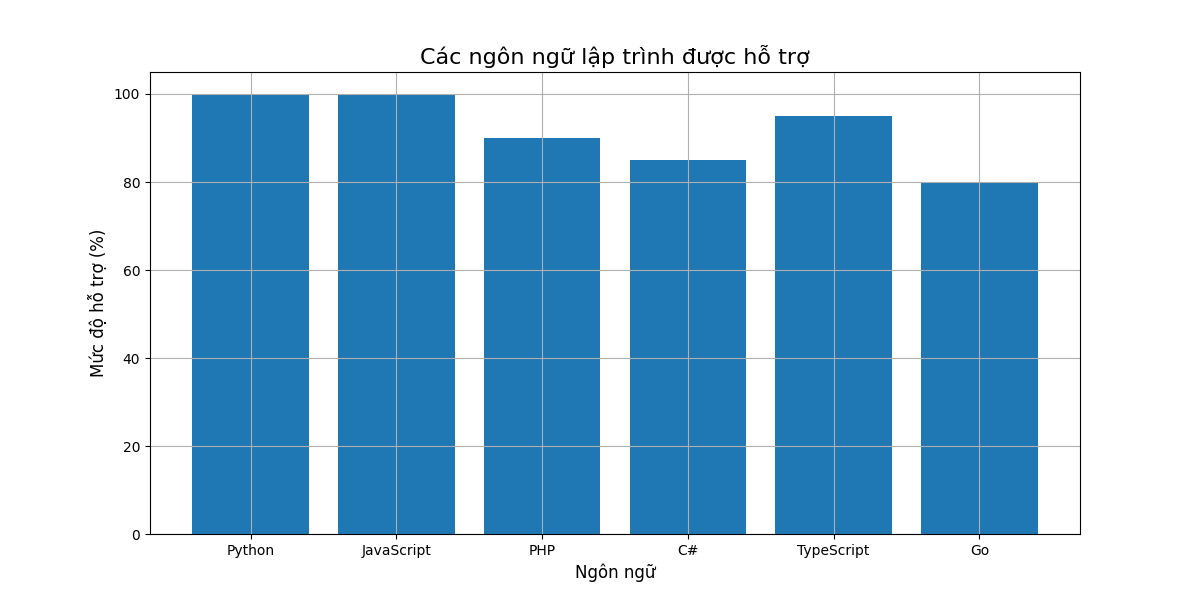

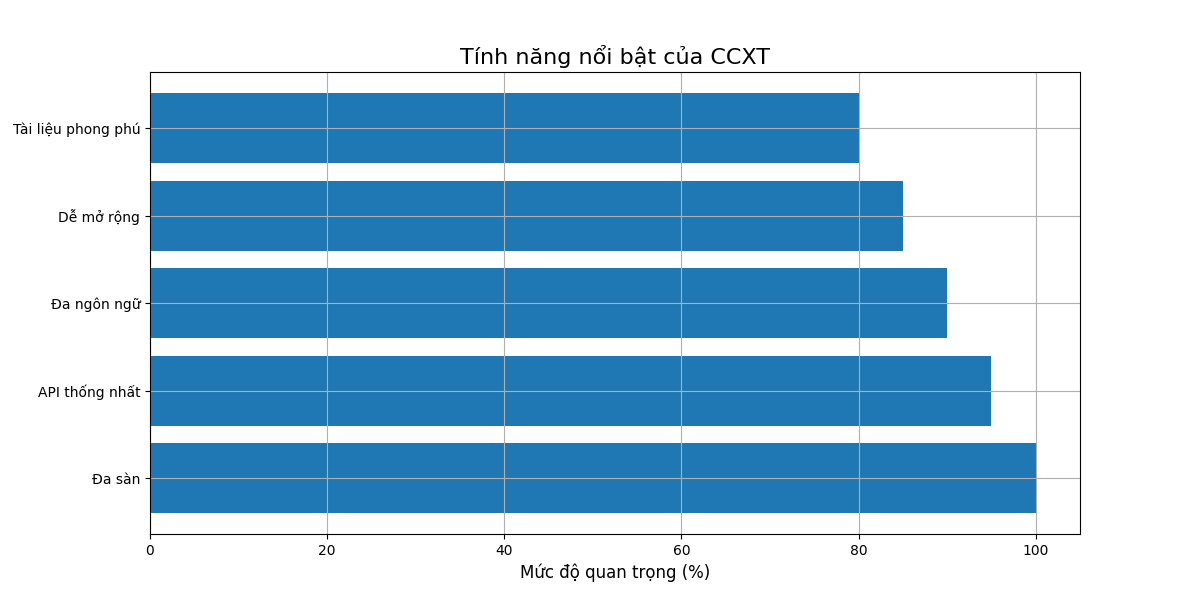

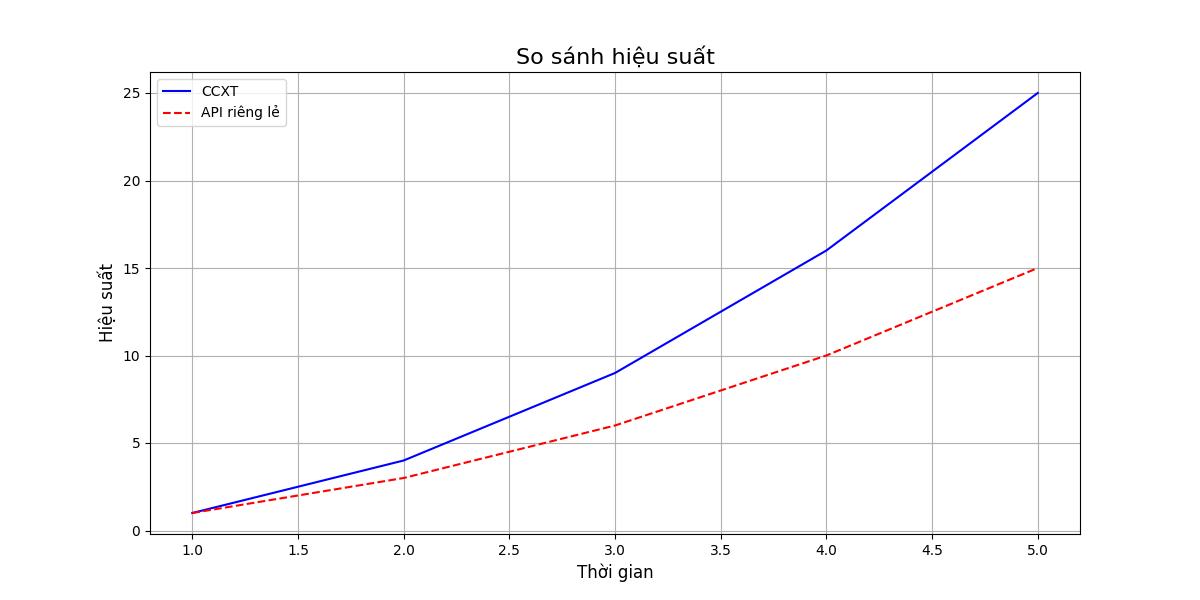

Chênh lệch giá (Arbitrage) là một chiến lược giao dịch phổ biến trong thị trường tiền điện tử. Trong bài viết này, chúng ta sẽ học cách sử dụng Python và CCXT để phân tích chênh lệch giá giữa các sàn giao dịch khác nhau.

1. Cài đặt và Cấu hình

1.1. Cài đặt thư viện

pip install ccxt pandas numpy plotly

1.2. Khởi tạo kết nối với các sàn

import ccxt

import pandas as pd

import numpy as np

from datetime import datetime

# Khởi tạo các sàn giao dịch

exchanges = {

'binance': ccxt.binance(),

'coinbase': ccxt.coinbase(),

'kraken': ccxt.kraken(),

'kucoin': ccxt.kucoin()

}

# Cấu hình chung

for exchange in exchanges.values():

exchange.enableRateLimit = True

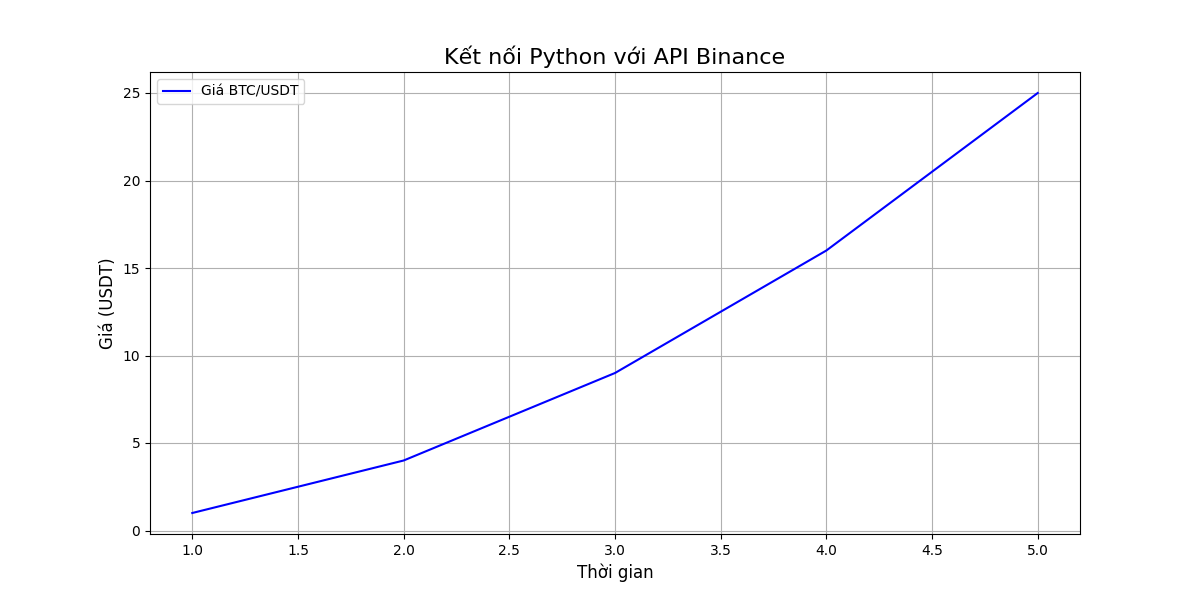

2. Lấy dữ liệu giá từ nhiều sàn

2.1. Lấy giá hiện tại

def get_current_prices(symbol, exchanges):

"""

Lấy giá hiện tại của một cặp giao dịch từ nhiều sàn

Parameters:

- symbol: Cặp giao dịch (ví dụ: 'BTC/USDT')

- exchanges: Dictionary chứa các exchange objects

"""

prices = {}

for name, exchange in exchanges.items():

try:

ticker = exchange.fetch_ticker(symbol)

prices[name] = {

'bid': ticker['bid'],

'ask': ticker['ask'],

'last': ticker['last'],

'timestamp': datetime.fromtimestamp(ticker['timestamp']/1000)

}

except Exception as e:

print(f"Error fetching {symbol} from {name}: {e}")

return prices

# Ví dụ sử dụng

symbol = 'BTC/USDT'

prices = get_current_prices(symbol, exchanges)

2.2. Tính toán chênh lệch giá

def calculate_arbitrage_opportunities(prices):

"""

Tính toán cơ hội arbitrage giữa các sàn

"""

opportunities = []

# Tạo ma trận chênh lệch

exchanges = list(prices.keys())

for i in range(len(exchanges)):

for j in range(i+1, len(exchanges)):

exchange1 = exchanges[i]

exchange2 = exchanges[j]

# Tính chênh lệch mua-bán

spread1 = prices[exchange1]['ask'] - prices[exchange2]['bid']

spread2 = prices[exchange2]['ask'] - prices[exchange1]['bid']

# Tính phần trăm chênh lệch

spread1_pct = (spread1 / prices[exchange2]['bid']) * 100

spread2_pct = (spread2 / prices[exchange1]['bid']) * 100

opportunities.append({

'exchange1': exchange1,

'exchange2': exchange2,

'spread1': spread1,

'spread2': spread2,

'spread1_pct': spread1_pct,

'spread2_pct': spread2_pct,

'timestamp': datetime.now()

})

return pd.DataFrame(opportunities)

# Tính toán cơ hội arbitrage

arbitrage_df = calculate_arbitrage_opportunities(prices)

3. Phân tích và Trực quan hóa

3.1. Phân tích chênh lệch

def analyze_arbitrage(arbitrage_df, min_spread_pct=0.5):

"""

Phân tích cơ hội arbitrage

Parameters:

- arbitrage_df: DataFrame chứa dữ liệu chênh lệch

- min_spread_pct: Phần trăm chênh lệch tối thiểu để xem xét

"""

# Lọc các cơ hội có chênh lệch đáng kể

significant_opportunities = arbitrage_df[

(arbitrage_df['spread1_pct'] > min_spread_pct) |

(arbitrage_df['spread2_pct'] > min_spread_pct)

]

# Sắp xếp theo chênh lệch

significant_opportunities = significant_opportunities.sort_values(

by=['spread1_pct', 'spread2_pct'],

ascending=False

)

return significant_opportunities

# Phân tích cơ hội

opportunities = analyze_arbitrage(arbitrage_df)

print(opportunities)

3.2. Trực quan hóa chênh lệch

def plot_arbitrage_opportunities(arbitrage_df):

"""

Vẽ biểu đồ chênh lệch giá

"""

import plotly.graph_objects as go

# Tạo biểu đồ

fig = go.Figure()

# Thêm các cột cho spread1 và spread2

fig.add_trace(go.Bar(

name='Spread 1',

x=arbitrage_df['exchange1'] + ' vs ' + arbitrage_df['exchange2'],

y=arbitrage_df['spread1_pct'],

text=arbitrage_df['spread1_pct'].round(2),

textposition='auto',

))

fig.add_trace(go.Bar(

name='Spread 2',

x=arbitrage_df['exchange1'] + ' vs ' + arbitrage_df['exchange2'],

y=arbitrage_df['spread2_pct'],

text=arbitrage_df['spread2_pct'].round(2),

textposition='auto',

))

# Cập nhật layout

fig.update_layout(

title='Arbitrage Opportunities Between Exchanges',

xaxis_title='Exchange Pairs',

yaxis_title='Spread Percentage (%)',

barmode='group',

template='plotly_dark'

)

return fig

# Vẽ biểu đồ

fig = plot_arbitrage_opportunities(arbitrage_df)

fig.show()

4. Theo dõi chênh lệch theo thời gian thực

def monitor_arbitrage(symbol, exchanges, interval=60, duration=3600):

"""

Theo dõi chênh lệch giá theo thời gian thực

Parameters:

- symbol: Cặp giao dịch

- exchanges: Dictionary chứa các exchange objects

- interval: Khoảng thời gian giữa các lần kiểm tra (giây)

- duration: Thời gian theo dõi (giây)

"""

import time

from datetime import datetime, timedelta

end_time = datetime.now() + timedelta(seconds=duration)

opportunities_history = []

while datetime.now() < end_time:

try:

# Lấy giá hiện tại

prices = get_current_prices(symbol, exchanges)

# Tính toán cơ hội arbitrage

arbitrage_df = calculate_arbitrage_opportunities(prices)

# Phân tích cơ hội

opportunities = analyze_arbitrage(arbitrage_df)

# Lưu vào lịch sử

opportunities_history.append({

'timestamp': datetime.now(),

'opportunities': opportunities

})

# In thông tin

print(f"\nTime: {datetime.now()}")

print(opportunities)

# Đợi đến lần kiểm tra tiếp theo

time.sleep(interval)

except Exception as e:

print(f"Error in monitoring: {e}")

time.sleep(interval)

return pd.DataFrame(opportunities_history)

# Bắt đầu theo dõi

# monitor_arbitrage('BTC/USDT', exchanges)

5. Tính toán lợi nhuận tiềm năng

def calculate_potential_profit(opportunity, amount=1.0):

"""

Tính toán lợi nhuận tiềm năng từ cơ hội arbitrage

Parameters:

- opportunity: Dictionary chứa thông tin cơ hội arbitrage

- amount: Số lượng coin giao dịch

"""

# Tính lợi nhuận cho cả hai hướng

profit1 = amount * opportunity['spread1']

profit2 = amount * opportunity['spread2']

# Tính phí giao dịch (ước tính)

fee_rate = 0.001 # 0.1%

fees = amount * fee_rate * 2 # Phí mua và bán

# Lợi nhuận thực tế

net_profit1 = profit1 - fees

net_profit2 = profit2 - fees

return {

'gross_profit1': profit1,

'gross_profit2': profit2,

'fees': fees,

'net_profit1': net_profit1,

'net_profit2': net_profit2

}

Kết luận

Trong bài viết này, chúng ta đã học cách:

- Kết nối với nhiều sàn giao dịch qua CCXT

- Lấy và so sánh giá từ các sàn khác nhau

- Tính toán cơ hội arbitrage

- Trực quan hóa chênh lệch giá

- Theo dõi chênh lệch theo thời gian thực

Lưu ý quan trọng:

- Cần tính đến phí giao dịch và phí rút tiền

- Xem xét thời gian xử lý giao dịch

- Kiểm tra giới hạn giao dịch của các sàn

- Đảm bảo đủ số dư trên các sàn

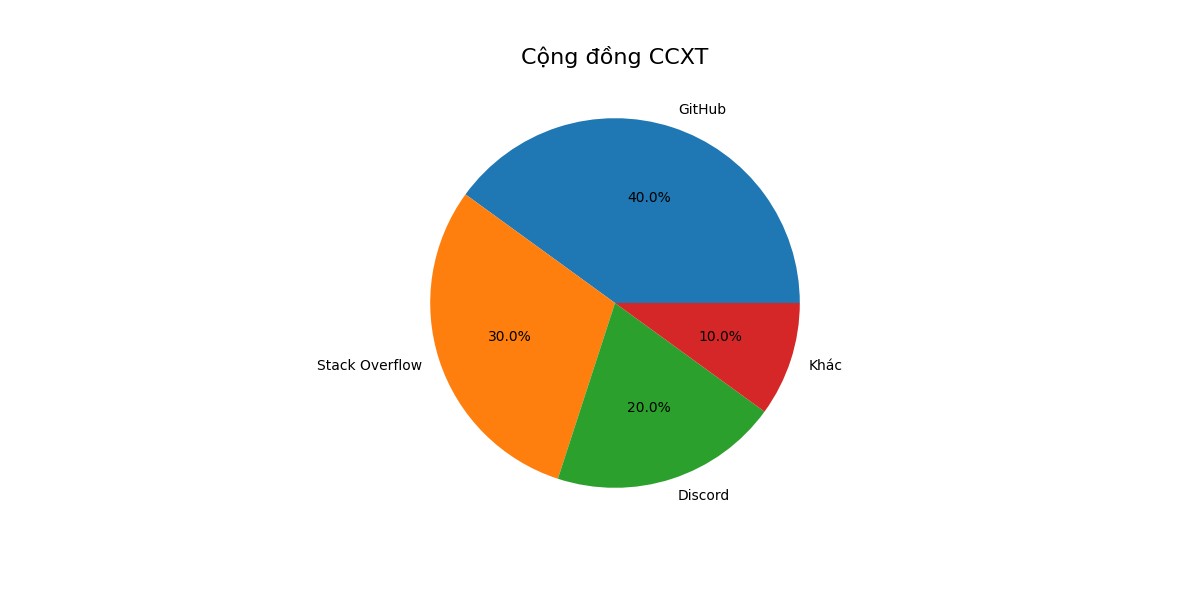

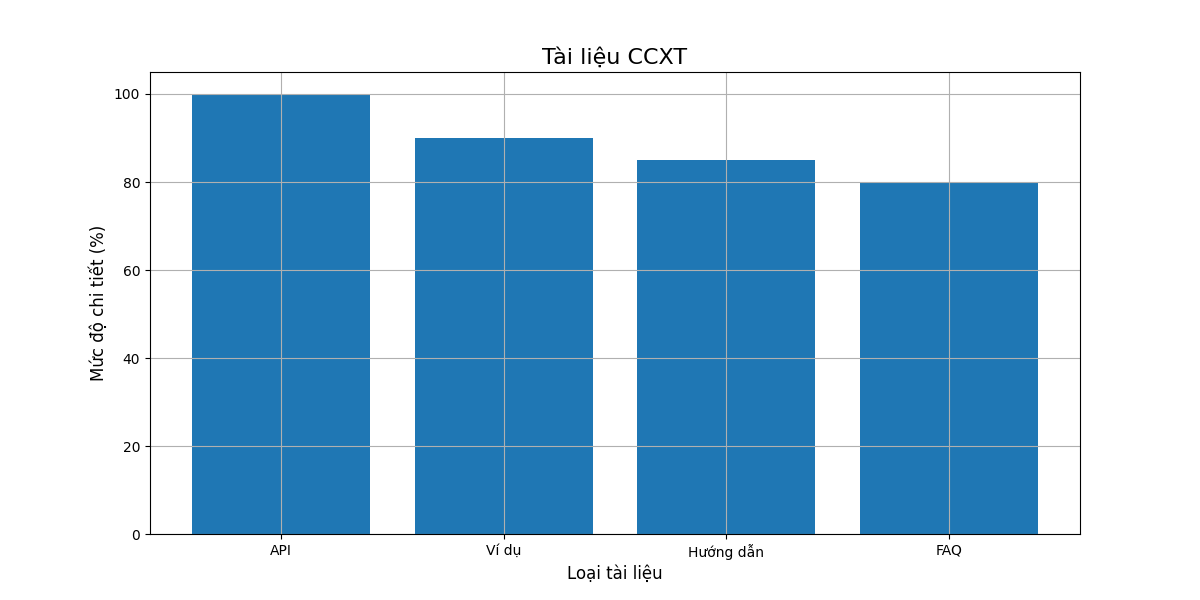

Tài liệu tham khảo

Liên hệ

Nếu bạn có thắc mắc hoặc cần hỗ trợ thêm, hãy liên hệ:

- Email: support@huongnghiepdulieu.com

- GitHub: huongnghiepdulieu